負担水準の均衡化を図るための調整措置

負担水準とは、個々の土地の課税標準額が評価額に対してどの程度まで達しているかを示すもので、次の算式によって求められます。

負担水準(パーセント)=令和6年度課税標準額/令和7年度評価額(住宅用地・市街化区域農地については特例適用後)×100

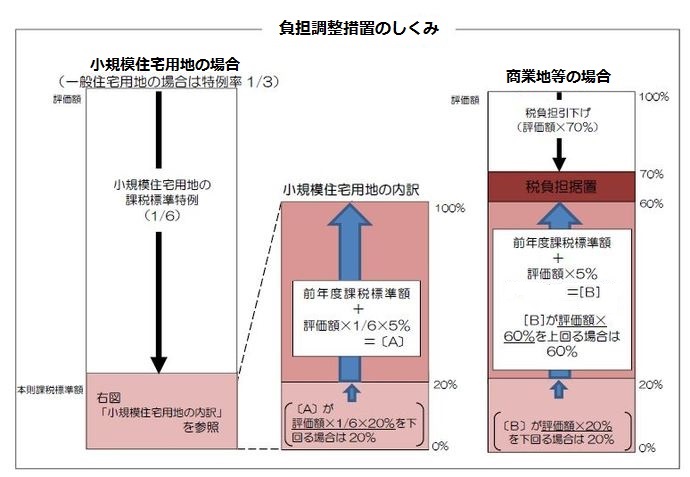

この負担水準を基に土地の使用状況によって、税負担の調整措置が以下のように定められています。

宅地等

地域や土地による負担水準のばらつきの均衡を図るため、負担水準に応じた調整措置が講じられています。

住宅用地(専用住宅又は併用住宅の敷地の用に供されている土地)

- 負担水準が100パーセント以上の場合

今年度の評価額に住宅用地特例率(6分の1又は3分の1)を乗じた額(本則課税標準額)を課税標準額とします。 - 負担水準が100パーセント未満の場合

前年度の課税標準額に、本則課税標準額の5パーセントを加えた額を課税標準額とします。

ただし、算出された課税標準額が、本則課税標準額を上回る場合は、本則課税標準額とし、本則課税標準額の20パーセントを下回る場合には20パーセントの額とします。

商業地等(住宅用地・市街化区域農地以外の宅地比準土地)

- 負担水準が70パーセントを超える場合

今年度の評価額の70パーセントを課税標準額とします。 - 負担水準が60パーセント以上70パーセント以下の場合

前年度の課税標準額を据え置きます。 - 負担水準が60パーセント未満の場合

前年度の課税標準額に今年度の評価額の5パーセントを加えた額を課税標準額とします。

ただし、その額が、評価額の60パーセントを上回る場合には60パーセントの額とし、評価額の20パーセントを下回る場合には20パーセントの額とします。

農業用施設用地(農用地区域又は市街化調整区域内の宅地等で農業用施設として利用されているもの)

商業地等の宅地と同様の負担調整措置が講じられます。

(下の負担調整措置のしくみを参照)

農地

農地については、今年度の価格が、前年度の課税標準額よりも高い場合は、負担水準の区分に応じたなだらかな税負担の調整措置が導入されており、次の計算式で課税標準額を算出します。

今年度の課税標準額 = 前年度課税標準額 × 負担調整率

農地の負担調整率

- 負担水準:90パーセント以上 負担調整率:1.025

- 負担水準:80パーセント以上90パーセント未満 負担調整率:1.05

- 負担水準:70パーセント以上80パーセント未満 負担調整率:1.075

- 負担水準:70パーセント未満 負担調整率:1.10

(注意)市街化区域農地については、今年度評価額を3分の1として負担水準を算出します。

また、都市計画税は、今年度評価額を3分の2として負担水準を算出します。

山林等

一般山林等についても、負担水準に応じた負担調整措置を講じています。

前年度課税標準額に、今年度の評価額の5パーセントを加えた額を今年度の課税標準額とします。

ただし、その額が、評価額を上回る場合は評価額とし、評価額の20パーセントを下回る場合は20パーセントの額とします。

このページに関するお問い合わせ

理財部 資産税課 土地評価グループ

電話番号:028-632-2249 ファクス:028-610-4511

お問い合わせは専用フォームをご利用ください。